Eine Woche, nachdem der NGO-Bericht „Banking on Climate Chaos“ die fossilen Geschäfte großer Banken offengelegt hat, deckt eine neue Untersuchung die institutionellen Investoren hinter Kohle-, Öl- und Gasunternehmen auf. Die Webseite „Investing in Climate Chaos“ enthüllt die Investitionen von mehr als 6.500 institutionellen Investoren in Aktien und Anleihen von Öl- und Gasproduzenten sowie Unternehmen der Kohleindustrie. Die Gesamthöhe der fossilen Investitionen belief sich auf 3,07 Billionen USD [1] mit Stand Januar 2023. 17% hiervon entfielen allein auf die zwei US-Vermögensverwalter Vanguard (269 Mrd. USD) und BlackRock (263 Mrd. USD).

Die Website Investing in Climate Chaos ist ein Gemeinschaftsprojekt von urgewald und über 20 internationalen NGO-Partnern. Die fossilen Beteiligungen der einzelnen institutionellen Investoren, darunter auch namhafter Vermögensverwalter aus Deutschland, werden hier detailliert aufgeschlüsselt. Die Recherche beruht auf urgewalds Global Oil and Gas Exit List (GOGEL) und Global Coal Exit List (GCEL).

„Während die UN mit immer eindringlicheren Worten warnt, dass die Weltgemeinschaft ihre Emissionen bis 2030 halbieren muss, wetten Vermögensverwalter, aber auch Pensionsfonds und Rentenkassen immer noch auf Unternehmen, die unsere Zukunft verspielen. Wir machen dies publik, damit Kunden, Regulierungsbehörden und die Öffentlichkeit diese Investoren zur Verantwortung ziehen können", sagt Katrin Ganswindt, Energie- und Finanzkampaignerin bei urgewald.

Zwei Drittel der fossilen Investitionssumme – 2,13 Billionen USD – waren in Firmen investiert, die Öl und Gas fördern. Im Jahr 2021 produzierten Öl- und Gasunternehmen insgesamt 56,3 Milliarden Barrel Öläquivalente (mmboe). Bleibt die Produktion auf diesem Niveau, wird das verbleibende CO2-Budget für die Einhaltung der 1,5°-Grenze schon in 15 Jahren aufgebraucht sein. [2] Umso erschreckender ist es, dass 95% der 685 Öl- und Gasproduzenten auf urgewalds GOGEL Expansionspläne für neue Öl und Gasfelder verfolgen.

Zum Recherchezeitpunkt waren weltweit weitere 1,05 Billionen USD [3] in Unternehmen der GCEL investiert. Die Geschäftsaktivitäten der mehr als 1.000 Unternehmen in der urgewald-Datenbank reichen vom Kohlebergbau, Handel und Transport über Kohleverstromung bis hin zur Konversion von Kohle zu Gas. 38% der Kohleinvestitionen (rund 400 Mrd. USD) steckten laut der neuen Recherche in Kohleunternehmen mit Expansionsplänen für die Produktion, Kohlekraftwerke oder Infrastruktur.

„Um die Klimakatastrophe noch zu verhindern, muss die fossile Ära konsequent beendet werden. Doch viele Kohle- und fast alle Öl- und Gasproduzenten bauen ihre Aktivitäten immer noch weiter aus. Weniger als 1% der auf unserer GCEL geführten Kohleunternehmen hat glaubwürdige Transformationspläne. Es ist beschämend, wenn institutionelle Investoren immer noch in Unternehmen investieren, die alle Forderungen von UNFCCC, UNEP, dem UN-Generalsekretär und schließlich der IEA ignorieren. Beteiligungen an neuen Aktien oder Anleihen expandierender Kohle-, Öl- & Gasunternehmen sollten eine absolute rote Linie darstellen“, sagt Ganswindt.

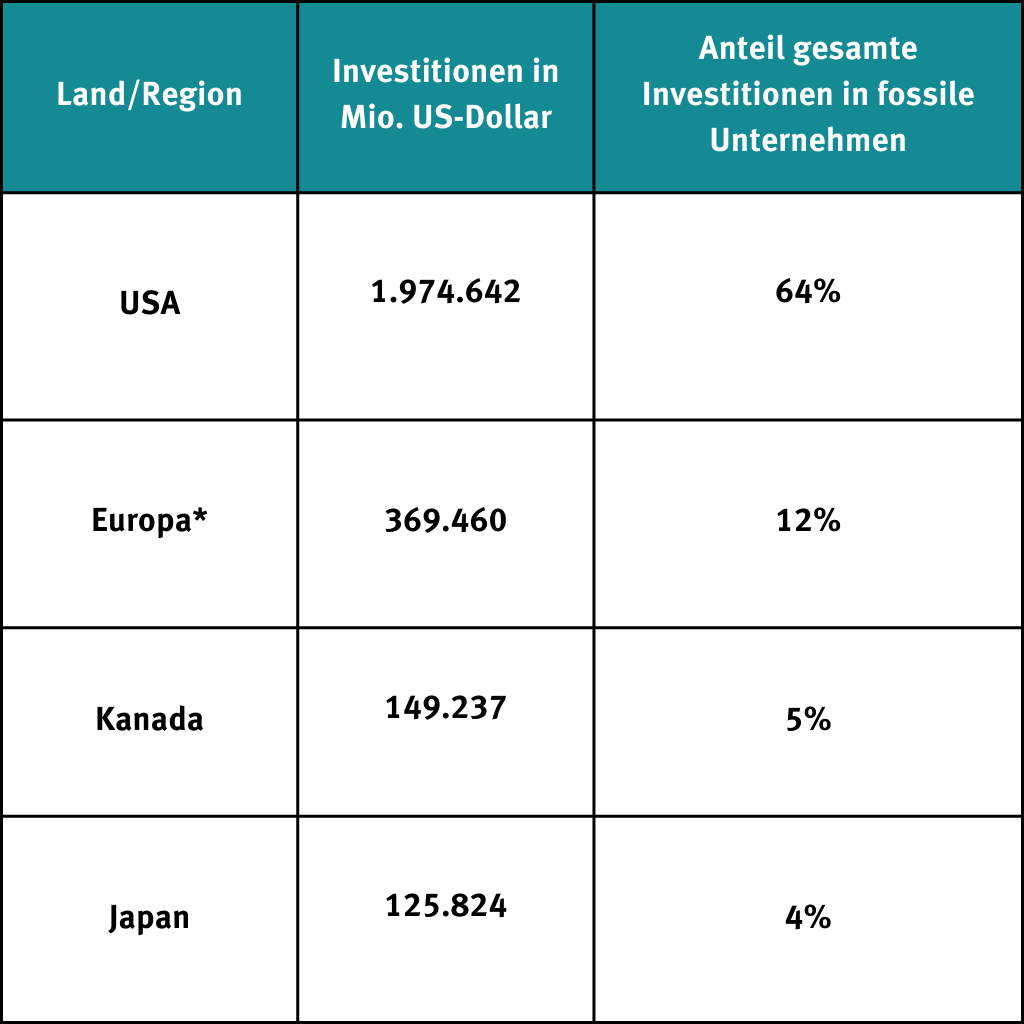

Tabelle 1: Institutionelle Investitionen in fossile Energieunternehmen nach Land / Hauptsitz des Investors (Stand Januar 2023)

Auf Länderebene dominieren US-amerikanische Investoren das Bild, aber europäische Investoren stehen bereits an zweiter Stelle. Ein Ranking der Top 23 institutionellen Investoren, auf die 50% der gesamten fossilen Investitionen entfallen, befindet sich im Anhang.

Das Bild in Deutschland

180 institutionelle Investoren aus Deutschland hielten Aktien oder Anleihen von Kohle-, Öl- und Gasunternehmen im Wert von insgesamt 45,9 Mrd. USD. Damit liegt Deutschland im weltweiten Länder-Ranking auf Platz 11 (von 74). Die Investitionen in Öl- und Gasunternehmen (32,66 Mrd. USD) waren in etwa doppelt so hoch wie die in Kohleunternehmen (15,67 Mrd. USD).

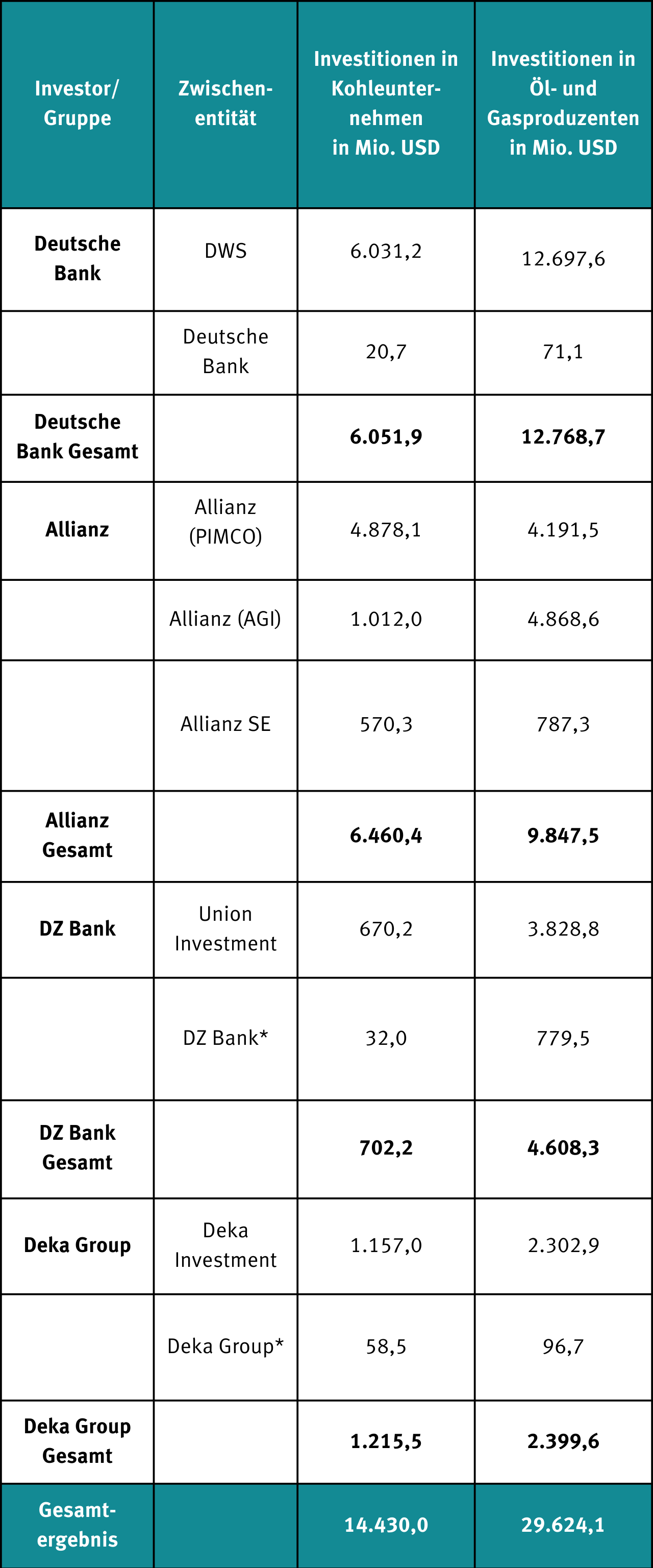

Die Spitzenreiter unter den deutschen institutionellen Investoren sind die Deutsche Bank mit ihrer Tochter DWS mit 17,7 Mrd. USD (international auf Rang 38) und die Allianz mit ihren Töchtern AGI und PIMCO mit 15,9 Mrd. USD (international auf Rang 40). Zusammen machten die Investitionen der beiden Konzerne 73% der Beteiligungen deutscher Investoren aus. Mit Abstand folgen die DZ Bank mit der Tochter Union Investment (4,9 Mrd. USD) sowie die Deka Group mit der Tochter Deka Investment (3,2 Mrd. USD)[4] (siehe Tabelle 2). Lediglich zwei Vermögensverwalter mit ausländischen Muttergesellschaften spielen auf dem deutschen Markt eine gewisse Rolle: BlackRock Asset Management Deutschland AG (2,77 Mrd. USD) und Assenagon Asset Management S.A. (1,47 Mrd. USD).

„Es ist frappierend, wie stark die fossilen Investitionen aus Deutschland auf wenige Investoren konzentriert sind. Nachdem die DWS gerade eine neue Kohlerichtlinie vorgelegt hat, sollten speziell die Allianz-Töchter nachziehen, insbesondere PIMCO, und Expansion als Ausschlusskriterium formulieren. Allen großen deutschen Vermögensverwaltern fehlen jedoch harte Ausschlusskriterien für Öl & Gas. Es wirkt naiv, Transformationsbegleitung und Engagement als Mantra vor sich herzutragen, wenn de facto nahezu die gesamte fossile Branche in den entscheidenden Jahren keine Transformation betreibt", sagt Julia Dubslaff, Finanzkampaignerin bei urgewald.

Tabelle 2: Höhe der Investitionen der vier großen deutschen Finanzinstitute und ihrer Vermögensverwalter in Kohle-, Öl- und Gasunternehmen (Stand Januar 2023)

Öl und Gas: ein weites Feld

Der größte Teil der deutschen Öl- und Gasinvestitionen floss in Unternehmen aus den USA und Europa, vor allem an die fünf „Majors“ TotalEnergies, ExxonMobil, Chevron, Shell und BP. 13,3 Mrd. USD – rund ein Drittel der gesamten deutschen Öl- und Gasinvestitionen von insgesamt 32,66 Mrd. USD – entfallen auf diese fünf Unternehmen. 11,77 Mrd. USD hiervon kamen von der Allianz, der Deutschen Bank, der DZ Bank und der Deka Group. Die Produktion der fünf „Majors“ belief sich laut der GOGEL 2022 auf insgesamt mehr als 6,3 bboe. Ein Vielfaches, nämlich zusätzliche 26,9 bboe, planen sie laut urgewald-Recherchen in den kommenden 2 bis 7 Jahren zu erschließen.

Auf Platz 1 der größten Investitionen in Öl- und Gasunternehmen in den Portfolios der vier großen deutschen Finanzinstitute steht TotalEnergies, ein Unternehmen, das gegen alle Widerstände umstrittene Projekte wie die East African Crude Oil Pipeline (EACOP) vorantreibt. Die 1.400 km lange Pipeline würde viele wichtige Naturschutzgebiete in Uganda und Tanzania durchschneiden und bis zu 100.000 Menschen vertreiben. Alleine in Afrika ist TotalEnergies für rund 14% der geplanten Öl- und Gasexpansion verantwortlich. Auf Platz 2 der beliebtesten Öl- und Gasunternehmen bei den vier großen deutschen Finanzinstituten steht ExxonMobil (mehr als 2,9 Mrd. USD), ein Unternehmen, das bis heute versucht, effektive staatliche Klimaregeln zu verhindern oder zu verwässern. [6] ExxonMobil erschließt derzeit neue Öl- und Gasressourcen in 13 Ländern, von Vietnam bis Mosambik und von Kanada bis zur Küste von Guyana. Während die enorme Artenvielfalt in Guyanas Küstengewässer durch Ölbohrungen riskiert wird, muss Exxon noch nicht einmal Einkommenssteuer zahlen.

Kohle ist mehr als Bergbau

Bei der Kohle setzten deutsche Investoren hauptsächlich auf US-amerikanische und europäische Unternehmen. 11,46 Mrd. USD (von insgesamt 15,67 Mrd. USD) waren in Kohlefirmen aus den USA, Italien und Deutschland investiert. Davon entfielen 10,7 Mrd. USD auf die vier großen deutschen Institute. Die Top 10 Kohleunternehmen in den Portfolios von Allianz, Deutscher Bank, Deka Group und DZ Bank wurden von Enel aus Italien (1,8 Mrd. USD) und RWE aus Deutschland (1,3 Mrd. USD) angeführt, gefolgt von den US-amerikanischen Energiekonzernen Dominion Energy (859 Mio. USD), CenterPoint Energy (749 Mio. USD) und Duke Energy (706 Mio. USD). Außer CenterPoint halten alle diese Energieunternehmen eine Kohlestromkapazität von mehr als 5 GW vor. Die USA gehören zu den OECD-Ländern, die keinen Ausstiegstermin für ihre Kohlekraftwerke verkündet haben. Keines der oben genannten US-Unternehmen hat einen Kohleausstiegsplan bis 2030 entwickelt, geschweige denn einen 1,5 Grad-kompatiblen Transformationsplan aufgestellt. [7]

Ein Dauerbrenner in den Portfolios deutscher Finanzinstitute ist und bleibt RWE. ‚Our energy for a sustainable life‘ verkündet die Unternehmenswebsite. „Wie sehr das Unternehmen sich diesen Leitspruch zu Herzen nimmt, konnten die Einwohner*Innen von Lützerath erfahren. Ihr Dorf wurde zur Verhandlungsmasse für einen Kohleausstieg der RWE bis 2030. Seine Kohlekraftwerke ersetzt RWE nun aber größtenteils mit Gaskraftwerken. Die notwendige Transformation wird verfehlt, wenn nur eine fossile Ressource mit einer anderen ersetzt wird“, sagt Dubslaff.

Als einziges reines Bergbauunternehmen taucht in den Top-10- Positionen der vier großen deutschen Finanzinstitute Glencore auf. Ein Lichtblick: Union Investment, die Fondsgesellschaft der DZ Bank Gruppe, ist nicht mehr investiert. Aber die anderen drei Institute investieren mehr als eine halbe Milliarde Euro in den Schweizer Bergbauriesen. Das Unternehmen hat erst kürzlich angekündigt, sein Kohlegeschäft abzuspalten [8]. Glencore möchte offensichtlich nicht dafür verantwortlich sein, die Kohleminen zeitig und ordentlich zu schließen. Stattdessen bleibt der neue Konzern „Coal-Co“ auf Expansionskurs. Falls Investoren bei Glencore durch Engagement auf diese Umstrukturierung hingewirkt haben, ist dies ein klarer Misserfolg, denn für das Klima ist nichts gewonnen.

Die Krux mit den Selbstverpflichtungen und GFANZ-Mitgliedschaften

Über 40% der von Investing in Climate Chaos identifizierten weltweiten fossilen Investitionen gehen auf das Konto von Mitgliedern der „Glasgow Financial Alliance for Net Zero“ (GFANZ). Dieses Netzwerk besteht aus mehreren Initiativen, in denen sich Versicherungen, Banken oder Vermögensverwalter zusammengeschlossen haben, um das Ziel von Netto-Null-Emissionen von Treibhausgasen bis 2050 zu unterstützen. Auch alle vier großen deutschen Finanzinstitute – Allianz, Deutsche Bank, DZ Bank und Deka Group – sind Teil der GFANZ, unter anderem über die Net Zero Asset Manager Initiative (NZAMi). Nur die Allianz-Tochter PIMCO ist der Initiative bisher nicht beigetreten.

„Die NZAMi verlangt sehr wenig von ihren Mitgliedern: Sie müssen von den fossilen Unternehmen in ihrem Portfolio erst ab 2030 einen Ausstiegsplan fordern und wirklich emissionsfrei müssen diese Investitionen erst 2050 sein. Dementsprechend investieren die meisten NZAMi-Mitglieder munter weiter in Firmen, die neue fossile Projekte vorantreiben. Statt Net-Zero-Versprechen für morgen brauchen wir heute klare Ausschlussrichtlinien für fossile Expansion. Mit unserer Recherche ‚Investing in Climate Chaos‘ wollen wir auch deutsche Finanzinstitute zur Verantwortung ziehen“, sagt Dubslaff.

Notizen

[1] Das niederländische Institut Profundo hat im Auftrag von urgewald die Beteiligungen von institutionellen Investoren an rund 1.700 fossilen Unternehmen in den Finanzdatenbanken Refinitiv und EMAXX sowie in den Veröffentlichungen von Pensionsfonds recherchiert. Die ermittelte Höhe der Investitionen entspricht den Angaben in den Finanzdatenbanken im Januar 2023; die Bestände können sich seitdem verändert haben. Green Bonds wurden bei dieser Untersuchung nicht berücksichtigt. Die Methodik ist hier zu finden.

[2] Kalkulation unter der Annahme, dass alle produzierten Kohlenwasserstoffe verbrannt werden. Die eigene Berechnung basiert auf https://www.urgewald.org/five-years-lost (S.9-10), den globalen Produktionszahlen von Rystad Energy und dem verbleibenden CO2-Budget für eine 50%ige Chance, die globale Erwärmung auf 1,5°C zu begrenzen, wie in https://essd.copernicus.org/articles/14/1917/2022/ angegeben.

[3] Mehrere Unternehmen sind sowohl auf der GCEL als auch auf der GOGEL gelistet. Wegen dieser Überschneidung können die Investitionswerte für GCEL- und GOGEL-Unternehmen nicht aufaddiert werden. Die Höhe der gesamten fossilen Investitionen liegt bei 3,07 Billionen US-Dollar.

[4] Die Untersuchung Investing in Climate Chaos stellt die Summen aggregiert auf Konzernebene dar. Auch die hier genannten Zahlen beziehen sich auf die Konzernebene. Der Tabelle 2 kann eine Zuordnung zu ausgewählten vermögensverwaltenden Gesellschaften entnommen werden. Weitere Einzelheiten können auf Anfrage zur Verfügung gestellt werden.

[5] Für den IICC liegen die Holdings der Finanzinstitute auf der Ebene der „Asset Manager“ sowie auf der Ebene der „Intermediate Parents“ vor. Diese Zuordnung basiert auf den Daten von Refinitiv. Für die bessere Übersichtlichkeit hat urgewald die Holdings zusätzlich auf Konzernebene aggregiert (s. auch Fußnote 4). Mit dem Begriff „Zwischenentität“ sind an dieser Stelle die Intermediate Parents gemeint.

[7] Einzig hervorzuheben sind Duke Energy und WEC Energy (auf Platz 6 der Top 10), die immerhin für 2035 ihren Kohleausstieg angekündigt haben, aber dafür auf Gas setzen.