Eine heute veröffentlichte Studie offenbart, wie stark Geschäftsbanken weltweit die klimaschädliche Kohleindustrie[1] unterstützen. Sie wurde erarbeitet von der Umwelt- und Menschenrechtsorganisation urgewald und herausgegeben zusammen mit den Partnerorganisationen BankTrack, Rainforest Action Network, Reclaim Finance, Friends of the Earth Japan sowie neun weiteren NGOs und zivilgesellschaftlichen Netzwerken[2]. Die Daten zeigen, dass globale Banken zwischen Januar 2021 und Dezember 2023 insgesamt 470 Milliarden US-Dollar an Unternehmen der Kohleindustrie vergeben haben.[3] Erfasst wurden Kreditvergaben sowie Underwriting-Geschäfte.[4]

Dabei hat die Internationale Energieagentur (IEA) im Jahr 2021 ihr Szenario „Netto-Null bis 2050“ veröffentlicht und damit klargestellt, dass Energieerzeuger rasch aus Kohle aussteigen müssen. Im gleichen Jahr wurde auf der UN-Klimakonferenz in Glasgow der beschleunigte Ausstieg aus Kohle beschlossen und Geschäftsbanken riefen die Net Zero Banking Alliance ins Leben.

Katrin Ganswindt, Leiterin der Finanzrecherche bei urgewald, kommentiert: „Das Jahr 2021 hätte ein Wendepunkt sein müssen. Doch unsere Daten zeigen, dass die Banken seitdem Hunderte Milliarden Dollar in die Kohleindustrie gesteckt haben. Als hätte es Glasgow nie gegeben, nähren sie weiter den größten Feind unseres Klimas.“

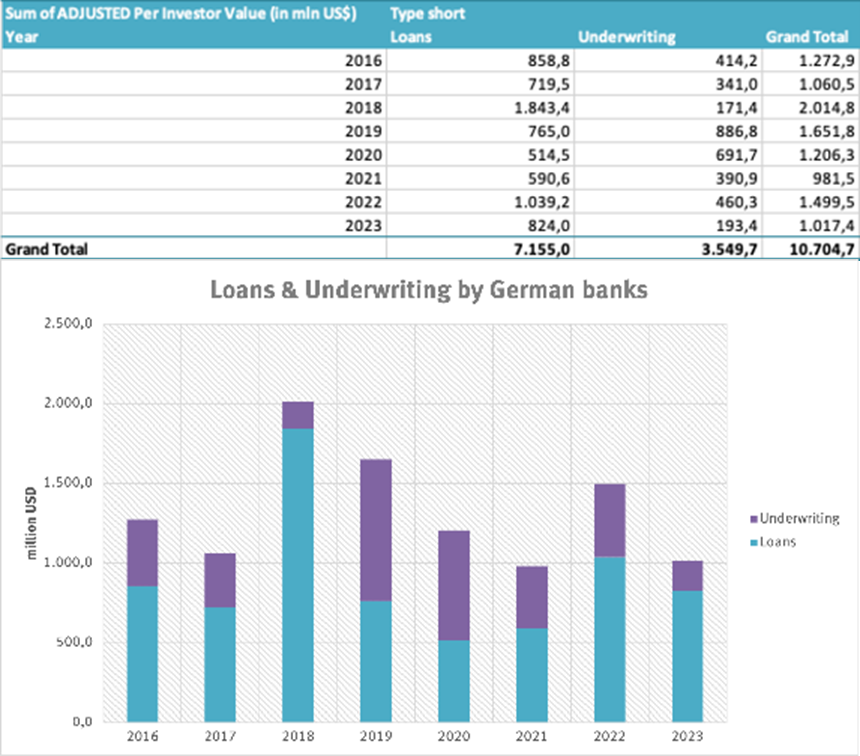

Wichtigste Ergebnisse für deutsche Banken

Die Deutsche Bank hat im Zeitraum von 2021 bis 2023 unter den deutschen Finanzinstituten am meisten Geld für den Kohlesektor vergeben, insgesamt 1,563 Mrd. US-Dollar über Kredite und Underwriting. Es folgen die Commerzbank mit 608 Millionen US-Dollar, die Landesbank LBBW (455 Mio. USD), die Landesbank Hessen-Thüringen (306 Mio. USD) und die DZ Bank (264 Mio. USD).

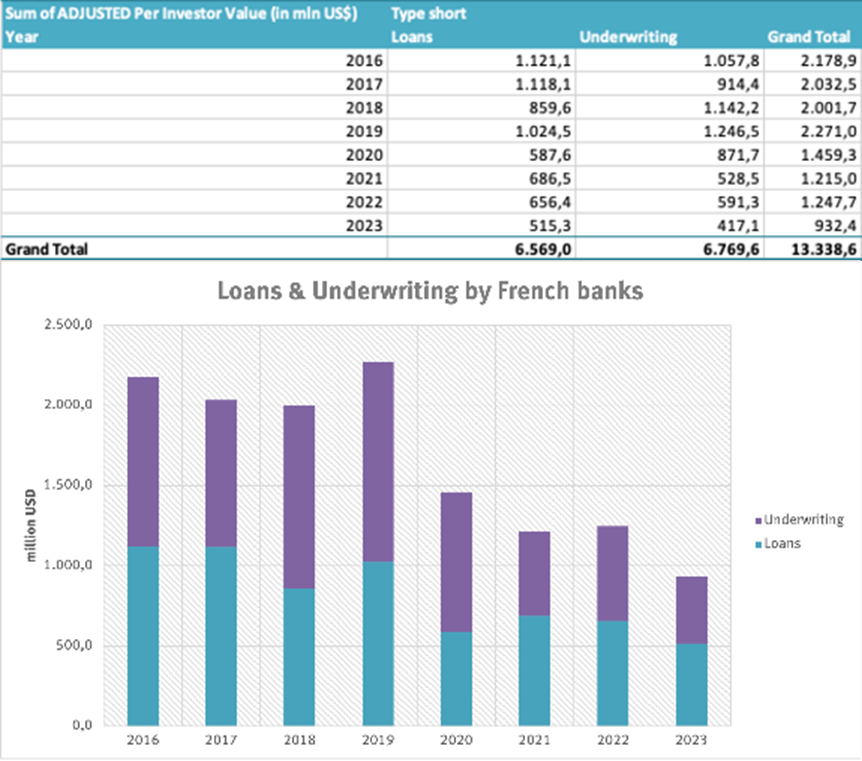

Es gibt bei der Deutschen Bank auch keinen klaren Dreijahrestrend: Sie vergab im Jahr 2022 (knapp 400 Mio. USD) weniger Gelder als 2021 (knapp 500 Mio. USD), dann aber im Jahr 2023 – trotz ihrer nachgebesserten Kohlerichtlinie – wieder mehr Geld (664 Mio. USD). Alle anderen vier Institute haben im Jahr 2022 mehr Geld für Kohle vergeben als 2021; im Jahr 2023 lag ihre Finanzierung dann wieder teils deutlich niedriger. Insgesamt zeigt sich: Im Gegensatz zu französischen Banken wie Crédit Mutuel oder Credit Agricole ist das dringend erforderliche klare Zurückfahren der Kohlefinanzierung bei den deutschen Banken nicht zu erkennen - wie die Diagramme unten zeigen.

Entwicklung Kohlefinanzierung deutsche Banken

Entwicklung Kohlefinanzierung französische Banken

Der hohe Anteil der Deutschen Bank im Jahr 2023 liegt an einem großen Kredit für das südafrikanische Energieunternehmen Eskom: Dieser Kredit macht allein 403 Mio. US-Dollar der gesamten 664 Mio. US-Dollar aus, also fast zwei Drittel der Gesamtsumme. Auch in den Jahren 2021 und 2022 beteiligte sich die Deutsche Bank an Krediten für Eskom, insgesamt flossen in den drei Jahren 557,1 Mio. US-Dollar an Eskom.

Wichtig zu wissen: Eskom ist laut den urgewald-Recherchen ein Unternehmen mit 90% Kohleanteil an der Stromproduktion, es generiert über 80% seiner Einkünfte aus dem Geschäft mit Kohle und plant, nach wie vor weitere Kohlekraftwerke zu bauen. Laut der erweiterten Kohlerichtlinie der Deutschen Bank liegt Eskom damit weit über allen Schwellenwerten, sodass keine Geschäfte mehr mit dem Unternehmen gemacht werden dürften. Allerdings sieht die Kohlerichtlinie der Deutschen Bank großzügige Ausnahmen für Bestandskunden wie Eskom vor. Diese müssen erst ab 2025 Transformationspläne vorlegen, wobei Unternehmen aus Nicht-OECD-Ländern erst im Jahr 2030 weniger als 30% des Umsatzes aus Kohle generieren dürfen.

Die Commerzbank hat eine ähnliche Regel: Bestandskunden, die mehr als 20% Umsatz aus Kohle generieren, können bis 2025 weiter finanziert werden. Erst dann müssen sie einen Plan zum Kohleausstieg vorlegen. So finanzierte die Commerzbank 2023 auch das Unternehmen NRG Energy. Der Kohleanteil an der Stromproduktion liegt bei NRG Energy noch immer bei 50 Prozent.

Regine Richter, Finanz-Campaignerin bei urgewald, bewertet die deutschen Ergebnisse: „Die Deutsche Bank ist ein gutes Beispiel dafür, warum großzügige Übergangszeiten und Ausnahmen in den Finanzierungsrichtlinien eine Katastrophe für das Klima sind. Solange sie gültig sind, fließt weiter ungebremst Geld an die größten Klimasünder und treibt die Klimakrise voran. Kohle ist kein Geschäft, sie ist eine Bürde für uns alle. Es ist höchste Zeit, die Schlupflöcher zu stopfen und die Kohlefinanzierung zu beenden.“

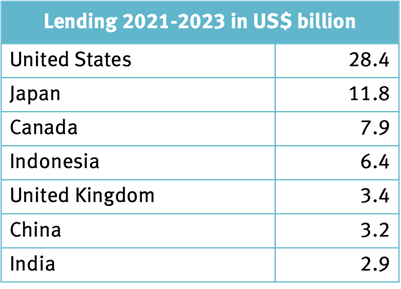

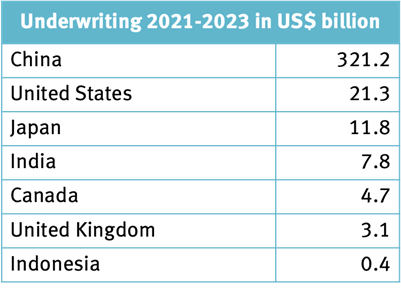

Woher international das meiste Geld kommt

92 Prozent der 470 Milliarden US-Dollar, welche insgesamt seit 2021 an die Kohleindustrie geflossen sind, stammen von Geschäftsbanken aus lediglich 7 Ländern[5]: China, USA, Japan, Kanada, Indien, das Vereinigte Königreich und Indonesien. Während US-Banken am stärksten in Form von Kreditvergaben beteiligt waren, haben chinesische Banken die weitaus größte Gesamtsumme im Bereich Underwriting vergeben.

Detaillierte Informationen zum Kohle-Portfolio der einzelnen Banken sind online verfügbar unter: www.stillbankingoncoal.org

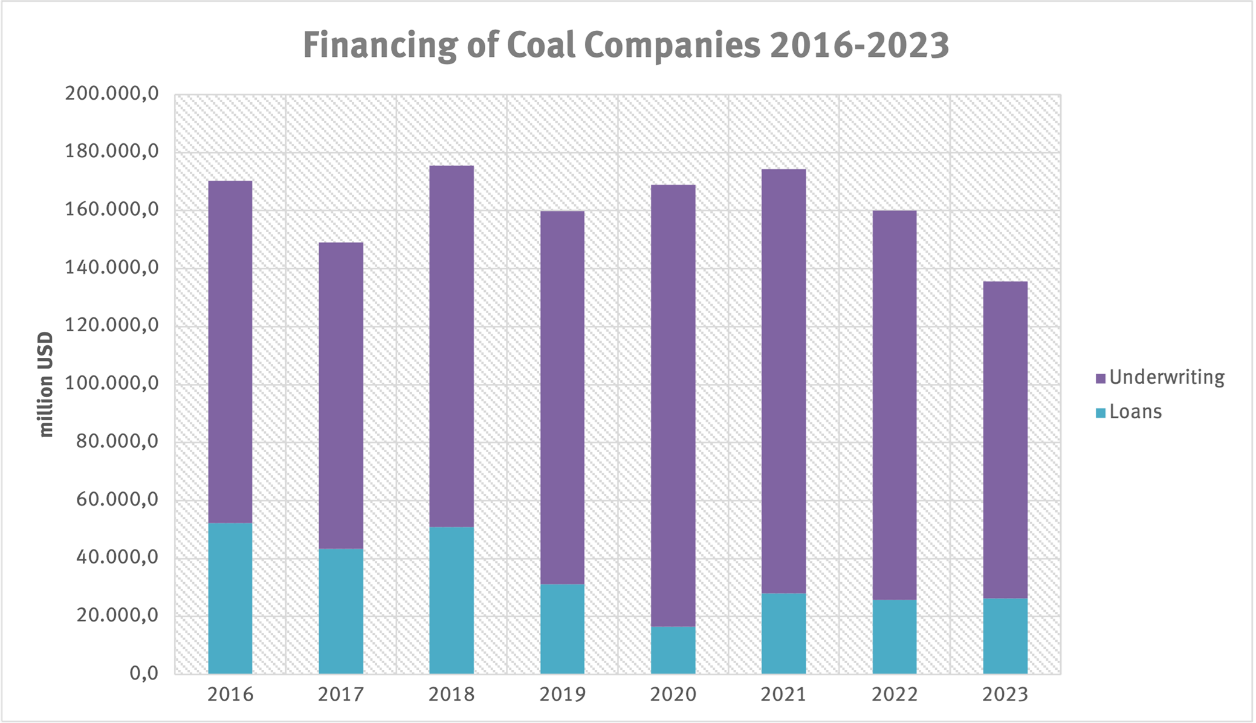

Hat sich die Kohle-Finanzierung von Geschäftsbanken seit 2016 verändert?

Die Herausgeber der Studie haben die Kohlegeschäfte von 638 Geschäftsbanken seit 2016 untersucht. Es gibt Schwankungen zwischen den einzelnen Jahren mit einem Höchststand im Jahr 2021 und einen Tiefstand im Jahr 2023. Ob der Wert von 2023 den Beginn eines klaren Minderungstrends markiert, werden erst die kommenden Jahre zeigen.

Im Jahr 2023 haben weltweite Geschäftsbanken die Kohleindustrie mit fast 136 Milliarden US-Dollar unterstützt. Dieser Wert lag nur 20 Prozent unter dem für das Jahr 2016 – das Jahr, in dem das Klimaabkommen von Paris in Kraft trat. Dies entspricht bei weitem nicht dem erforderlichen Reduktionsniveau und wirft die Frage auf: Warum unterstützen die Geschäftsbanken nach wie vor in diesem Umfang den klimaschädlichen Kohlesektor?

Katrin Ganswindt analysiert: „Von den 638 untersucht Banken haben nur etwa 140 ihre Finanzgeschäfte mit der Kohleindustrie seit 2016 deutlich reduziert. Gleichzeitig liegen 423 der untersuchten Banken immer noch in etwa auf gleichem Niveau, während 75 Banken ihre Unterstützung für den Kohlesektor sogar erhöht haben. Acht Jahre nach Inkrafttreten des Pariser Abkommens ist es höchste Zeit, dass die Öffentlichkeit erfährt, welche Banken weiterhin Wegbereiter dieser klimaschädlichen Industrie sind.“

Die Fortschrittlichen, die Schwachen, die Komplizen

Der folgende Abschnitt bietet einen tieferen Einblick in die Länder und Finanzzentren, die den größten Anteil der Unterstützung für die globale Kohleindustrie ausmachen. Wir zeigen die größten Geldgeber in den jeweiligen Ländern und die Entwicklung ihrer Kohle-Finanzierung seit dem Jahr 2016.

USA

Zwischen Januar 2021 und Dezember 2023 waren die folgenden sieben Banken die größten US-Finanzierer der globalen Kohleindustrie: Bank of America (6,0 Mrd. USD), JPMorgan Chase (5,9 Mrd. USD), Citigroup (4,9 Mrd. USD), Wells Fargo (4,4 Mrd. USD), US Bancorp (3,9 Mrd. USD), PNC Financial Services (3,6 Mrd. USD) und Jefferies Financial Group (3,3 Mrd. USD).

Der Jahresvergleich zwischen 2016 und 2023 zeigt, dass sich das Kohle-Engagement der US-Banken sehr unterschiedlich entwickelt hat, selbst wenn deren Finanzwerte im Jahr 2023 teils auf ähnlichem Niveau liegen.

| Name der Bank | Kohlefinanzierung 2016 in Mio. USD | Kohlefinanzierung 2023 in Mio. USD | Netto- Veränderung |

| Bank of America | 2.186 | 2.846 | +30% |

| Jefferies Financial Group | 7 | 2.840 | +40.471% |

| JPMorgan Chase | 2.967 | 1.815 | –38% |

| Wells Fargo | 1.803 | 1.650 | –8% |

| Citigroup | 3.303 | 1.643 | –50% |

| US Bancorp | 872 | 1.210 | +39% |

| PNC Financial Services | 636 | 1.137 | +79% |

Citigroup und JPMorgan Chase sind zwar immer noch zwei der größten Kohlefinanzierer der Welt, aber ihre Unterstützung für die Kohleindustrie war 2023 deutlich geringer als 2016. Bank of America, US Bancorp, PNC und die Jefferies Financial Group bewegen sich jedoch in die entgegengesetzte Richtung und haben ihre Unterstützung für die Kohleindustrie zwischen 2016 und 2023 deutlich erhöht. Daher stieg die Gesamtsumme der US-Finanzgeschäfte mit der Kohleindustrie von 16,2 Milliarden US-Dollar im Jahr 2021 auf 19,8 Milliarden US-Dollar im Jahr 2023 – was einem Anstieg von 22 Prozent entspricht.

April Merleaux, Finanz-Expertin der US-Organisation Rainforest Action Network, kommentiert: „Während JPMorgan Chase und Citi aufgrund des Drucks unter anderem von Investoren, Klimaaktivist*innen und Glaubensgemeinschaften einige ihrer Kohlegeschäfte zurückgefahren haben, springen Bank of America, die Investmentbank Jefferies und verschiedene US-Regionalbanken nun als Geldgeber ein. Die Banken haben die Macht und die Verantwortung, das Klima für künftige Generationen zu schützen und aus der Kohlefinanzierung auszusteigen“

Kanada

Der andere große Akteur in Nordamerika ist Kanada. Die größten Kohlefinanzierer des Landes waren in den vergangenen drei Jahren die Scotiabank (3,5 Milliarden US-Dollar), die Royal Bank of Canada (3,3 Milliarden US-Dollar), Toronto Dominion (2,5 Milliarden US-Dollar) und BMO Financial (1,6 Milliarden US-Dollar).

Vergleicht man die Kohlefinanzierungen dieser Banken im Jahr 2016 und 2023, so zeigt sich: Die Royal Bank of Canada, die Toronto-Dominion Bank und die BMO Financial Group haben ihre Unterstützung für die Kohleindustrie im Jahr 2023 jeweils deutlich erhöht. Die einzige führende kanadische Bank, deren Kohleportfolio im Vergleich zu 2016 schrumpfte, ist die Scotiabank. Eine Analyse von Jahr zu Jahr zeigt jedoch, dass die Kohlefinanzierung der Scotiabank im Jahr 2017 zwar um 49 % zurückging, aber in den folgenden Jahren wieder anstieg und nun auf einem aus Klimasicht viel zu hohen „Plateau“ liegt.

| Name der Bank | Kohlefinanzierung 2016 in Mio. USD | Kohlefinanzierung 2023 in Mio. USD | Netto- Veränderung |

| Scotiabank | 1.623 | 1.150 | –29% |

| RBC | 899 | 1.146 | +27% |

| Toronto Dominion | 576 | 1.094 | +90% |

| BMO | 276 | 657 | +138% |

Obwohl Kanada einer der Hauptinitiatoren der „Powering Past Coal Alliance“ war, die im Jahr 2017 gegründet wurde, haben sich die meisten der führenden Geschäftsbanken des Landes weiterhin für die Finanzierung Kohle entschieden. Im Jahr 2016 stellten kanadische Geschäftsbanken 4 Mrd. US-Dollar für die Kohleindustrie bereit. Im Jahr 2023 stieg diese Summe auf 4,7 Mrd. US-Dollar an – was einer Steigerung von 18 % entspricht.

China

Auch wenn die Kohlefinanzierung chinesischer Banken von fast 101 Mrd. US-Dollar im Jahr 2016 auf 88 Mrd. US-Dollar im Jahr 2023 zurückgegangen ist, hängt dieser Rückgang um 13 % wahrscheinlich mit der Verlangsamung des Wirtschaftswachstums des Landes zusammen und bedeutet keinen dauerhaften Abwärtstrend.

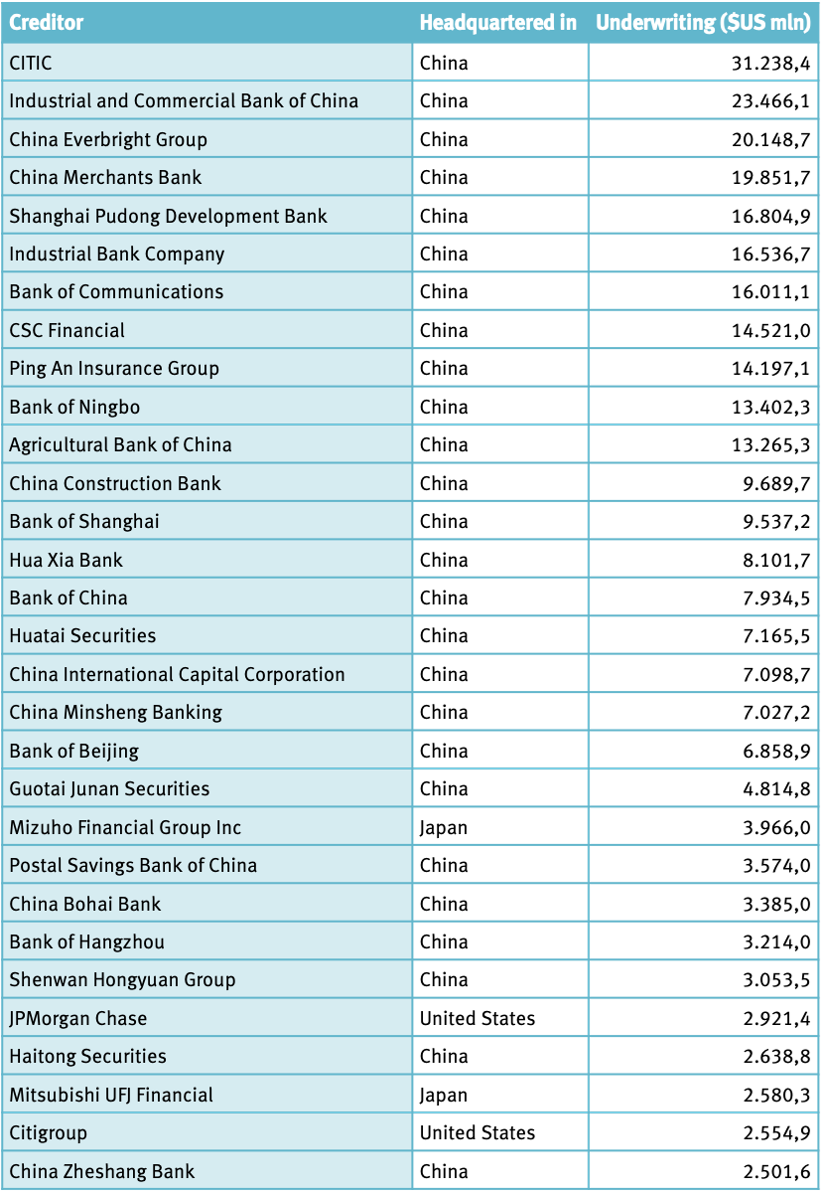

Der größte Kohlefinanzierer Chinas (und der Welt) in den vergangenen drei Jahren ist die China International Trust Investment Corporation (CITIC). CITIC wurde 1979 gegründet und ist das größte staatliche Konglomerat des Landes. Über ihre Banktöchter hat die CITIC seit Januar 2021 insgesamt 31,3 Milliarden US-Dollar für die Kohleindustrie bereitgestellt. Es folgen die Industrial and Commercial Bank of China (23,8 Milliarden US-Dollar), die China Everbright Group (20,2 Milliarden US-Dollar), die China Merchants Bank (19,9 Milliarden US-Dollar) und die Shanghai Pudong Development Bank (16,8 Milliarden US-Dollar). Unter ihnen war die Industrial and Commercial Bank of China die einzige, deren Kohlefinanzierung im Jahr 2023 deutlich niedriger war als im Jahr 2016.

| Name der Bank | Kohlefinanzierung 2016 in Mio. USD | Kohlefinanzierung 2023 in Mio. USD | Netto- Veränderung |

| CITIC | 5.875 | 9.601 | +63% |

| China Everbright Group | 4.478 | 6.620 | +47% |

| Industrial and Commercial Bank of China | 8.480 | 5.404 | –36% |

| China Merchants Bank | 5.775 | 5.329 | –8% |

| Shanghai Pudong Development Bank | 3.842 | 5.003 | +30% |

Bislang schließen nur 3 chinesische Finanzinstitute die direkte Finanzierung von Kohlekraftwerks- und -Bergbauprojekten im Ausland aus. Dies sind die Bank of China, die Postal Savings Bank und die Ping An Insurance Group. Ihre Richtlinien haben jedoch nur begrenzte Auswirkungen, da der Großteil der chinesischen Kohlefinanzierung an Unternehmen in China geht. Ping An ist der einzige chinesische Finanzkonzern, der auch Investitionen in einige Kohleprojekte und -Unternehmen innerhalb Chinas ausschließt.

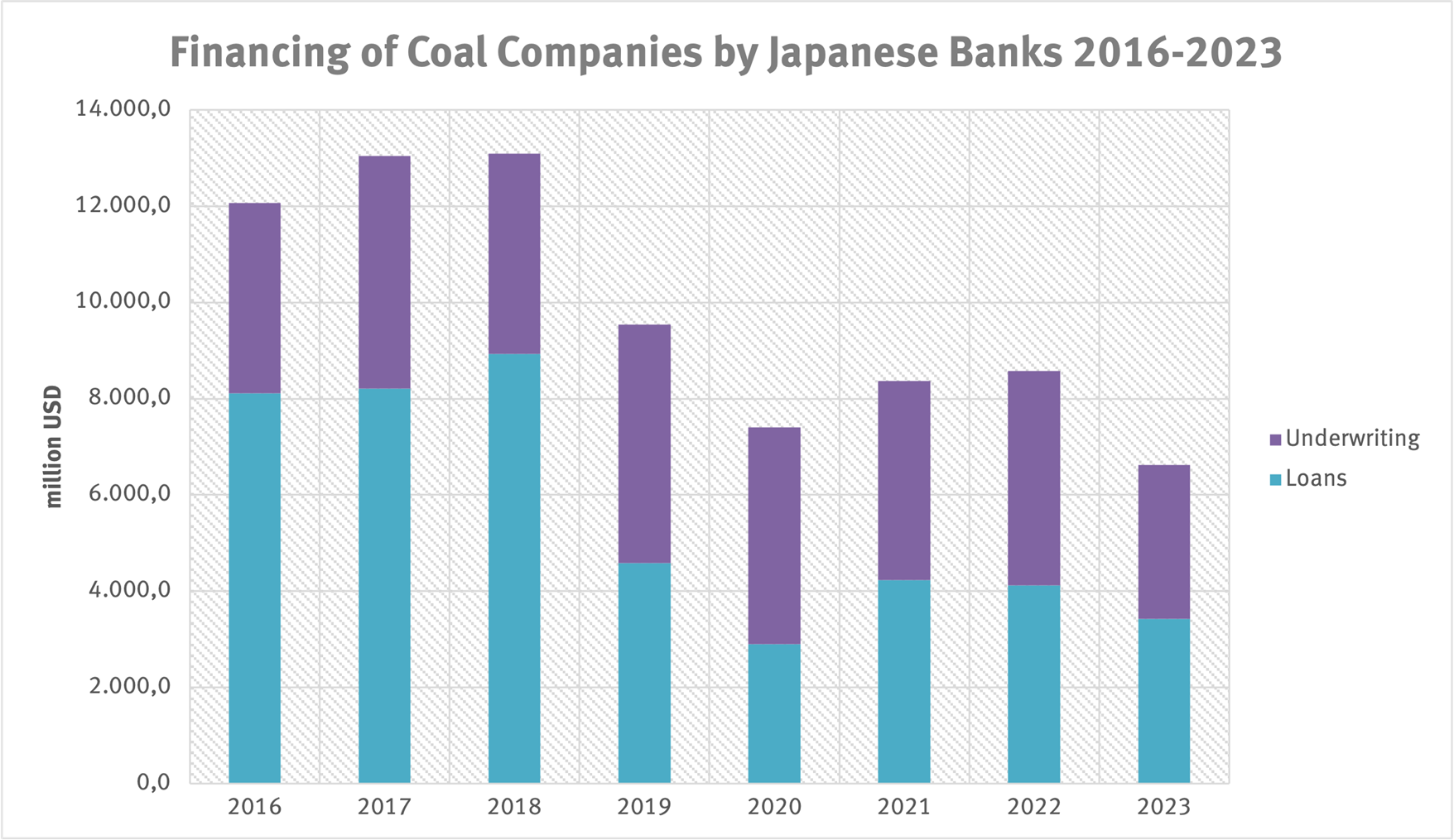

Japan

Die größten japanischen Kohlefinanzierer der vergangenen drei Jahre waren Mizuho (8,1 Mrd. USD), Mitsubishi UFJ Financial (6,1 Mrd. USD), Sumitomo Mitsui Financial (SMBC) (4,7 Mrd. USD), Nomura (1,7 Mrd. USD) und Daiwa Securities (1,3 Mrd. USD).

| Name der Bank | Kohlefinanzierung 2016 in Mio. USD | Kohlefinanzierung 2023 in Mio. USD | Netto- Veränderung |

| Mizuho Financial Group | 3.178 | 2.339 | –26% |

| Mitsubishi UFJ Financial | 3.671 | 2.005 | –45% |

| SMBC Group | 1.310 | 1.399 | +7% |

| Nomura | 404 | 323 | –20% |

| Daiwa Securities | 320 | 186 | –42% |

Obwohl die Kohle-Ausschlussrichtlinien der japanischen Banken im internationalen Vergleich schwach sind, zeigen die Daten einen deutlichen Rückgang der Kohlefinanzierung von vier der führenden Finanzakteure bis zum Jahr 2023. Die einzige Ausnahme ist SMBC, deren Kohlefinanzierung 2023 um 7 % höher lag als 2016.

Auf Länderebene betrachtet, sank die Kohlefinanzierung japanischer Banken um 45 % von 12,1 Mrd. US-Dollar im Jahr 2016 auf 6,6 Mrd. US-Dollar im Jahr 2023. Zwischen 2018 und 2020 kam es zu einem starken Rückgang, danach blieb die Kohlefinanzierung der Banken aber mehr oder weniger auf gleichem Niveau.

Ayumi Fukakusa von Friends of the Earth Japan kommentiert: „Im Gegensatz zu vielen ihrer europäischen Konkurrenten haben japanische Banken keine Ausschlussregeln für Unternehmen, die ihre Kohlegeschäfte expandieren. Sie sind außerdem nach wie vor wichtige Geldgeber für den Ausbau der Kohleindustrie in Ländern wie Indonesien, Indien, Vietnam, Bangladesch und den Philippinen. Diese Finanzgeschäfte japanischer Banken verursachen also nicht nur enorme Emissionen, sondern zerstören auch lokale Gemeinden durch Umweltverschmutzung, Landraub und Menschenrechtsverletzungen. Japanische Banken müssen schnellstmöglich aufhören, uns in die Klimakatastrophe hineinzutreiben und scharfe Regeln zum Ausschluss von Kohle einführen.“

Indien

Die größten Kohlefinanzierer des Landes in den vergangenen drei Jahren waren die State Bank of India (2,1 Mrd. USD), die ICICI Bank (1,5 Mrd. USD), die Trust Group (1,1 Mrd. USD), die AK Group (871 Mio. USD) und die Axis Bank (782 Mio. USD).

| Name der Bank | Kohlefinanzierung 2016 in Mio. USD | Kohlefinanzierung 2023 in Mio. USD | Netto- Veränderung |

| State Bank of India | 1.849 | 272 | –85% |

| ICICI Bank | 490 | 243 | –50% |

| Axis Bank | 707 | 220 | –69% |

| A.K. Group | 112 | 102 | –9% |

| Trust Group | 444 | 91 | –80% |

Vier dieser fünf Banken hatten im Jahr 2023 ein deutlich kleineres Kohleportfolio als im Jahr 2016. Dies spiegelt eine erhebliche Verringerung auf Landesebene wider. Im Jahr 2016 leiteten indische Geschäftsbanken noch 6,8 Mrd. US-Dollar an die Kohleindustrie weiter. Im Jahr 2023 beliefen sich ihre Kohlefinanzierungen auf 1,8 Mrd. US-Dollar – 74 % weniger als im Jahr 2016.

Im Dezember 2023 kündigte der indische Energieminister jedoch Pläne an, bis 2032 fast 88 Gigawatt neue thermische Kraftwerkskapazität ans Netz zu bringen. Ein Großteil dieser neuen Kapazitäten würde mit Kohle befeuert werden und es ist daher durchaus denkbar, dass indische Banken ihre Kohlefinanzierung wieder verstärken. Bislang schließen nur zwei kleine indische Privatbanken – Suryoday Small Finance und Federal Bank – die Finanzierung neuer Kohleprojekte aus.

Indonesien

In Indonesien ist die Kohlefinanzierung durch Geschäftsbanken seit 2016 um 42 % gestiegen auf 3,7 Mrd. US-Dollar im Jahr 2023. Und sie wird wahrscheinlich weiter steigen, da Indonesien die drittgrößten Neubaupläne für Kohlekraftwerke weltweit hat, mit rund 20 Gigawatt geplanter oder in Entwicklung befindlicher neuer Kapazität.

Die größten Kohlefinanzierer Indonesiens waren in den vergangenen drei Jahren die BankMandiri (3,1 Mrd. USD), die Bank Negara Indonesia (1,4 Mrd. USD) und die Bank Rakyat Indonesia (1,2 Mrd. USD). Von diesen drei hat nur die Bank Rakyat Indonesia ihre Kohlefinanzierung seit 2016 zurückgefahren, während die Bank Mandiri und die Bank Negara ihre Unterstützung für die Branche bis zum Jahr 2023 massiv erhöht haben.

| Name der Bank | Kohlefinanzierung 2016 in Mio. USD | Kohlefinanzierung 2023 in Mio. USD | Netto-Veränderung |

| Bank Mandiri | 316 | 1.480 | + 368% |

| Bank Negara | 145 | 740 | + 410% |

| Bank Rakyat Indonesia | 1.929 | 581 | –70% |

Europa

Die größten Kohlefinanzierer in Europa seit 2021 sind Barclays (4 Mrd. USD), UBS (2,7 Mrd. USD), BNP Paribas (1,8 Mrd. USD) und die Deutsche Bank (1,6 Mrd. USD).

Ein Vergleich der Kohlefinanzierungsniveaus in den Jahren 2016 und 2023 zeigt einen starken Rückgang bei UBS und BNP Paribas. Bei Barclays ging die Kohlefinanzierung in diesem Zeitraum nur um ein Drittel zurück. Dies steht in krassem Gegensatz zu den britischen Konkurrenten Standard Chartered und HSBC, deren Kohlefinanzierung im gleichen Zeitraum um 67 % bzw. 77 % zurückging. Die Deutsche Bank ist jedoch die eigentliche Ausreißerin, da ihre Kohlefinanzierung fast auf dem gleichen Niveau wie 2016 liegt.

| Name der Bank | Land | Kohlefinanzierung 2016 in Mio. USD | Kohlefinanzierung 2023 in Mio. USD | Netto- Veränderung |

| Barclays | Vereinigtes Königreich | 2.091 | 1.424 | –32% |

| Deutsche Bank | Deutschland | 693 | 664 | –4% |

| UBS | Schweiz | 2.259 | 515 | –77% |

| BNP Paribas | Frankreich | 1.328 | 444 | –67% |

Das Gesamtbild in Europa zeigt einen Rückgang der Kohlefinanzierung um 51 %, von 13,4 Mrd. US-Dollar im Jahr 2016 auf 6,5 Mrd. US-Dollar im Jahr 2023. Der Druck der Öffentlichkeit und der Investoren hat viele europäische Banken dazu veranlasst, ihre Unterstützung für die Kohleindustrie zurückzufahren. Allerdings sind diese Fortschritte uneinheitlich und geschehen noch viel zu langsam. Dementsprechend warnte die Europäische Zentralbank im Januar 2024: „Gegenwärtig sind die Kreditportfolios der Banken in erheblichem Maße nicht mit den Zielen des Pariser Klimaabkommens abgestimmt, was bei etwa 90 % dieser Banken zu erhöhten Übergangsrisiken führt.“[6]

Ergebnis: Wie wir Kohlefinanzierung beenden

Im vergangenen Jahrzehnt gab es nicht nur einmal, sondern gleich zweimal ein starkes Momentum für den globalen Bankensektor zum Ausstieg aus der Kohle – in den Jahren 2016 und 2021. Dennoch ist acht Jahre nach dem Pariser Abkommen kein Trend zum Ausstieg aus der Kohlefinanzierung zu erkennen und die große Mehrheit der Banken setzt auf Business as usual. Gleichzeitig fordert das Net Zero By 2050-Szenario der Internationalen Energieagentur einen Ausstieg aus der Kohle in OECD-Ländern bis 2030 und für den Rest der Welt bis 2040. Die durchschnittliche Laufzeit eines Bankkredits oder einer Unternehmensanleihe erstreckt sich über mehrere Jahre – was bedeutet, dass alle Kohlekredite und Kohle-Underwriting-Geschäfte mehrere Jahre vor den Fristen 2030 bzw. 2040 eingestellt werden müssen.

Katrin Ganswindt sagt: „Ohne ein Ende der Kohlefinanzierung ist es schwer vorstellbar, dass wir rechtzeitig aus der Kohle aussteigen können. Von den 1.433 Kohleunternehmen, deren Finanzierung wir untersucht haben, planen 40 % immer noch die Entwicklung neuer Projekte und 95 % weigern sich, einen Termin für die Stilllegung ihrer Kohleanlagen festzulegen.“

Die heute veröffentlichten Daten zeigen jedoch keinen wirklichen Abwärtstrend bei der Finanzierung der Kohleindustrie durch Geschäftsbanken seit 2016. „Obwohl sich einige Banken in einigen Ländern definitiv in die richtige Richtung bewegt haben, geben die ‚Komplizen‘ der Kohleindustrie und solche Banken ohne klaren Reduktionstrend immer noch den Ton an. Initiativen wie die Net Zero Banking Alliance haben bisher eine Netto-Null-Wirkung erzielt. Was wir jetzt brauchen, ist frischer Wind von Seiten der Regulierungsbehörden“, sagt Ganswindt.

Sie warnt: „Freiwillige Kohleausstiegsmaßnahmen sind notwendig und gut, aber es braucht oft jahrelangen öffentlichen Druck, um sie zu erreichen – und die Zeit läuft uns davon.“

Methodische Hinweise

Unsere Recherche basiert auf der von urgewald gepflegten Kohledatenbank Global Coal Exit List (GCEL). Die GCEL liefert wichtige Kennzahlen zu 1.433 Unternehmen, deren Aktivitäten vom Kohlebergbau, Kohlehandel und -transport bis hin zur Umwandlung von Kohle in Flüssigkeiten, dem Betrieb von Kohlekraftwerken und der Herstellung von Bauteilen für neue Kohlekraftwerke reichen. Es handelt sich um die umfassendste öffentliche Datenbank zu Unternehmen, die entlang der Wertschöpfungskette für energetisch genutzte Kohle tätig sind: www.coalexit.org

In diesem Briefing werden Daten zu 638 Banken vorgestellt, die Kredite an Unternehmen in der GCEL vergeben haben oder Underwriting-Dienstleistungen für sie übernommen haben. Da die Unterstützung der Geschäftsbanken für die Kohleindustrie in der Regel in Form von allgemeinen Unternehmenskrediten und -anleihen erfolgt, haben wir auf der Grundlage des Kohleanteils am Umsatz der einzelnen Unternehmen Anpassungsfaktoren verwendet, um zu bestimmen, welcher Anteil der Bankfinanzierung wahrscheinlich das Geschäft mit der Kohle unterstützt hat. Wenn eine Bank beispielsweise einem GCEL-Unternehmen, dessen Kohleanteil am Umsatz 50 % beträgt, ein Darlehen von 100 Mio. US-Dollar gewährt hat, betrachten wir nur 50 Mio. US-Dollar als „Kohlefinanzierung“. Um Schwankungen von Jahr zu Jahr auszugleichen, deckt unser Ranking für sämtliche Banken einen Dreijahreszeitraum von Januar 2021 bis Dezember 2023 ab. Um die Entwicklung der einzelnen Banken zu bewerten, sind wir jedoch in der Zeit zurückgereist und haben ihre jeweiligen Kohlefinanzierungsvolumina in den Jahren 2016 und 2023 verglichen.

Die in dieser Untersuchung verwendeten Daten zur Kohlefinanzierung sind Teil des erweiterten Datensatzes „BOCC+2024“, der von den Nichtregierungsorganisationen Rainforest Action Network, Indigenous Environmental Network, BankTrack, CEED, Oil Change International, Reclaim Finance, Sierra Club und urgewald für den „Banking on Climate Chaos“ (BOCC)-Bericht 2024 bereitgestellt wurde. Die Finanzrecherche haben wir zusammen mit dem gemeinnützigen Research-Dienstleister Profundo durchgeführt.

Die detaillierte Methodik ist unter www.stillbankingoncoal.org verfügbar.

_____________________________

[1] Es geht hierbei um den energetischen Kohlesektor bzw. „Kraftwerkskohle“.

[2] AbibiNsroma Foundation, Attac Österreich, Centre for Environmental Rights, Climate Reality Europe, Divest Oregon, groundWork, ReCommon, Stand.earth und Toxic Bonds.

[3] Gemeint sind Unternehmen, die in der von urgewald gepflegten Global Coal Exit List (GCEL) aufgeführt sind – der umfangreichsten öffentlichen Datenbank zur globalen Kohleindustrie (www.coalexit.org). 80,8 Mrd. USD haben ihnen die Banken in Form von Krediten und 390 Mrd. USD durch die Übernahme von Anleihen- und Aktienemissionen (Underwriting) bereitgestellt.

[4] Beim Underwriting unterstützt eine Bank ein Unternehmen bei der Platzierung von Wertpapieren. Vgl. https://www.boerse.de/boersenlexikon/Underwriting

[5] Gemeint ist immer der Hauptsitz der Bank.

[6] Vgl. https://www.bankingsupervision.europa.eu/ecb/pub/pdf/ssm.bankingsectoralignmentreport202401~49c6513e71.en.pdf

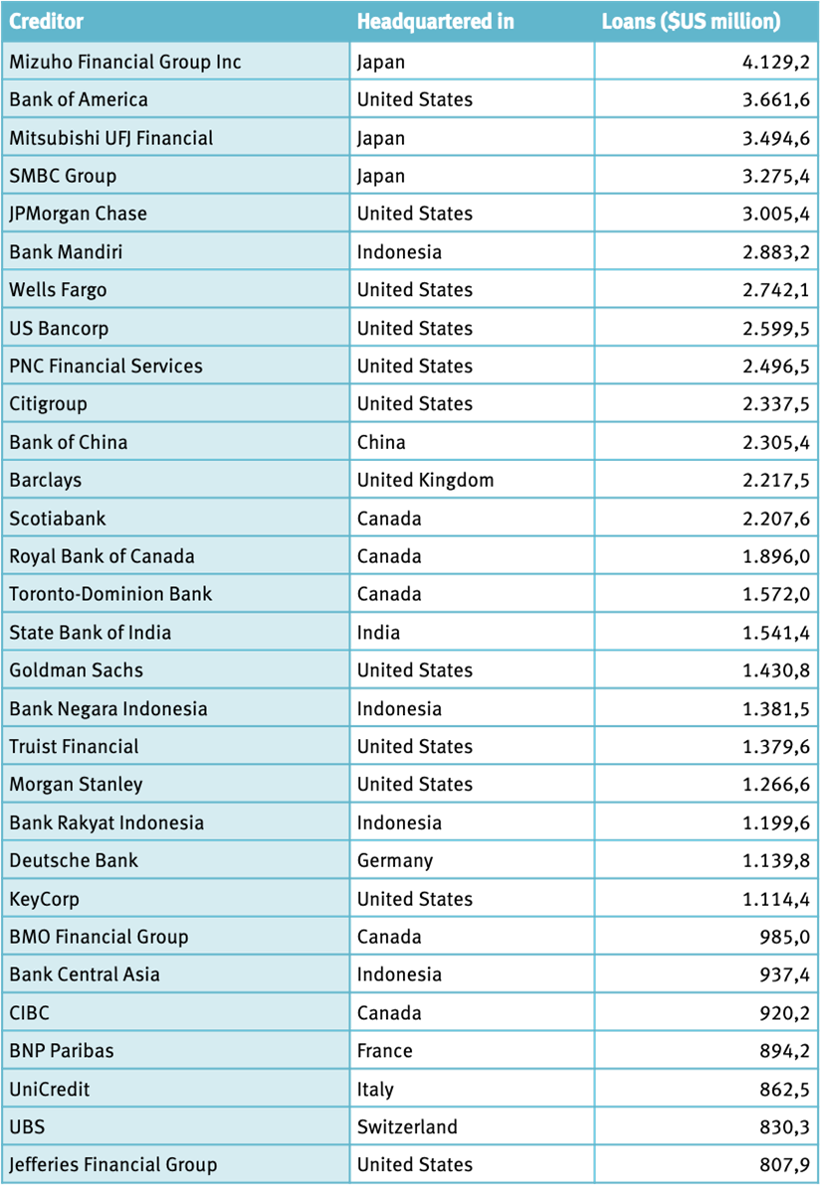

ANHANG

30 größte Kreditgeber der Kohleindustrie (2021 – 2023)

30 größte Underwriter der Kohleindustrie (2021 – 2023)